ISE cresce acima do Ibovespa apenas por curtos períodos

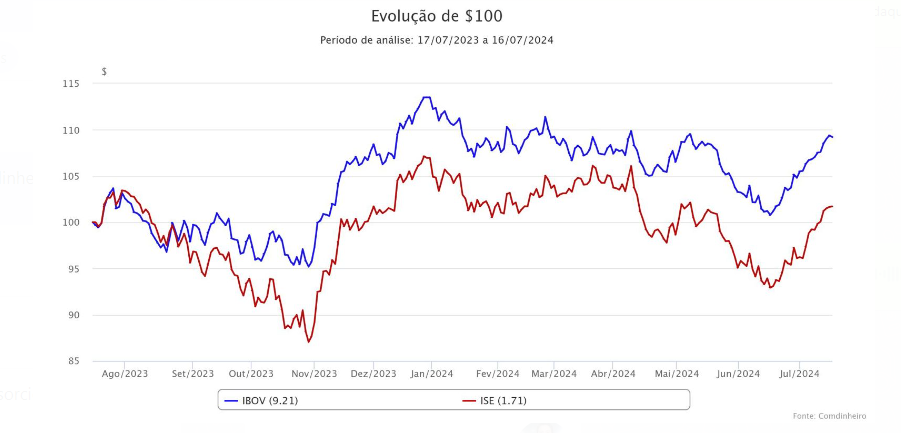

Apesar de o tema sustentabilidade estar cada vez mais na agenda global e de muitos fundos de investimento, a principal referência da B3 sobre o tema revela que o olhar para este segmento como opção de aplicação de recursos ainda tem muito a avançar. Da mesma forma, o indicador precisa modernizar suas formas de análise para fornecer um retrato mais fiel do quanto a sustentabilidade realmente é foco dos investidores – que já está sendo feito pela B3, em processo iniciado neste ano. Ao longo dos 12 últimos meses, por exemplo, o Índice de Sustentabilidade Empresarial (ISE), que identifica companhias que se destacam por ações com este viés, se valorizou acima do Ibovespa por curto período – e mais por razões externas do que pelo foco em empresas preocupadas com o ambiente (veja o gráfico abaixo).

"A alta, registrada com mais ênfase apenas em agosto de 2023, foi motivada pela valorização do setor de alimentos. Já no primeiro semestre de 2024, apenas uma pequena e temporária variação foi registrada, em maio, novamente alavancada por ações do segmento de alimentação, como a BRF, que colabora com percentuais maiores no ISE do que no Ibovespa", explica Filipe Ferreira, diretor de Nelogica para Comdinheiro. Com peso de 0,8% na composição do Ibovespa e 2,5% na composição do ISE, a alta nas cotações de uma das grandes exportadoras de proteína animal incluída no ISE, por exemplo, inflaram o indicador de sustentabilidade por questões macroeconômica – e não necessariamente pelo interesse em um conjunto de empresas mais socialmente e ambientalmente responsáveis.

O setor de frigoríficos, explica Ferreira, se beneficiarem da maior demanda por alimentos no Brasil, nos últimos meses com menor desemprego e inflação, assim como por ser a empresa uma grande exportadora – e assim se capitalizam em dólar. "Neste caso, pode haver uma certa distorção do indicador, devido ao peso de algumas companhias no ISE e o peso no Ibovespa. Assim, o ISE nem sempre indica o movimento maior ou menor por investidores realmente interessados em empresas sustentáveis" avalia Ferreira.

Ao longo dos 12 meses analisados, o executivo reforça, ainda, que períodos de crises globais e de inseguranças causadas, por exemplo, por guerras, a tendência do investidor é por mais rentabilidade – deixando um pouco de lado o prêmio pago por uma empresa ser sustentável. O que significa aceitar uma rentabilidade menor, em alguns casos, em troca de um investimento também sustentável. "Apesar de se imaginar que empresas de sustentabilidade tivesse mais resiliência em cenários adversos, o que se vê é ao contrário. Nestes casos, entra uma questão de repriorização, pois em período de vacas magras, digamos assim, a opção dos investidores é pelo mais essencial e ocupa o lugar do prêmio que se daria a uma empresa mais sustentável" avalia o diretor de Comdinheiro.

Veja mais notícias sobre Bolso & BolsaEconomiaAMANHÃ SustentávelMercado de Capitais.

Comentários: